一家好的精品投行,或者说受到PE/VC欢迎的精品投行,一定足够了解创业公司的所处市场和赛道,也足够了解创业公司本身,同时还要能够精准匹配投资人的需求,让投资人看到创业公司的价值。

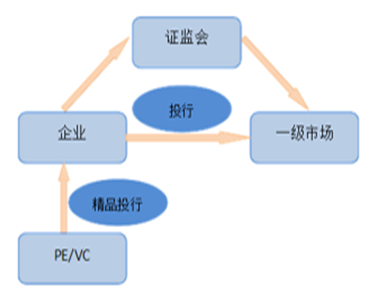

正如我们之前文章提到的,精品投行服务着资产端(企业)和资金端(PE/VC等金主)。

今天我们就再来聊一聊精品投行对于PE等投资机构的意义~

有人可能会说,PE/VC等专业化的投资机构,本身具有很强的尽职调查、估值定价和商业谈判等专业能力,精品投行与PE机构的合作,应当如何切入,或者说如何发挥自己的比较优势呢?

我们认为,精品投行之于PE,其功能定位应当是“参谋长”的角色,也就是专注于信息的收集、汇总和分析,以及在投融资双方之间承担(投前和投后)的持续性沟通、联络和协调工作,降低PE投资的交易成本,使其能够集中于“投资决策”这一核心竞争力。

首先,中国的股权投资,无论在地域分布还是行业分布上,都是较分散的,特别是随着创业板、新三板等多层次资本市场的不断发展,以及更宏观层面上“县域经济”乃至“乡镇经济”的壮大。为了对一家创业企业进行尽职调查,原本西装革履、衣冠楚楚的PE投资经理们,走出北上广深高大上写字楼的格子间,“上山下乡”奔波于途,越来越成为PE投资的“新常态”。

因此投资人很难在地域上和行业上进行完美覆盖,这种情况下就非常需要精品投行这样的第三方专业机构来为投资机构提供有针对性的专业化服务。

做为优秀的精品投行,要服务好这些机构投资者,就需要知道哪些基金喜欢看什么领域,具体偏好是什么,这样才能实现项目的精准推送,以达到更好的信息匹配。

换句话说,一家好的精品投行可以成为PE和VC聚合水准之上的项目的管道;或者说在创投市场中投融资双方的对接渠道,将恰当的项目匹配给合适的PE投资人。

由于PE自身的投资者结构、人才结构等方面的原因,国内PE机构在“募投管退”四个主要业务环节中,重“募投”,轻“投后管理”的现象普遍存在。而在“退出”环节,企业什么时候上市,选择什么市场上市,借由“上市对赌”等投资条款的运用,PE话语权越来越重要。但是也不可避免地与企业家之间产生矛盾和分歧,而这也正是精品投行发挥PE与企业家之间沟通协调作用的意义所在。

精品投行可以协助PE对被投企业进行投后管理和增值服务,可以在利用对证券市场的熟悉,在上市规划和进程等方面提出专业意见,协调各方利益关系。

一家好的精品投行,或者说受到PE/VC欢迎的精品投行,一定足够了解创业公司的所处市场和赛道,也足够了解创业公司本身,同时还要能够精准匹配投资人的需求,让投资人看到创业公司的价值。

同时,要有专业的财务方面和法律方面的知识,并具备必要的撮合能力来协助解决交易过程中的种种问题。

最近这一两年,PE投资的热点和风口变化非常快,以至于坊间流传一个段子:这一轮O2O投资浪潮中,团购的投资机会是以年计,共享专车则是以月计,而到共享单车,竞争格局将在数十天的时间内被奠定,这其中虽然也不乏个别PE机构心态浮躁,一味追逐热点的弊端。但也反映出,在这个快速变化的市场环境中,PE机构需要有一个帮手,来协助他们快速地与标的企业建立信任关系,快速地完成尽职调查,以及各种投资文件,而PE本身则需要更专注于在不确定条件下的快速决策。

精品投行可以部分解放投资人的生产力: 不仅仅是项目资源的推送,精品投行还可以帮投资人快速搜集到市场上一些重要信息。毕竟精品投行做的就是有信息差异的市场(在可见的几年内信息差应该还会存在),所以信息汇集量是比较多的,特别某些可以深挖行业的精品投行,是行业动态和业内信息的汇聚地。所以很多不喜欢过多投入时间进行社交,但具备产业背景和行业知识的投资人可以通过精品投行持续获得市场上最重要的信息流。

同时,精品投行也可以帮助投资人分担很多前期工作,毕竟投资人的核心竞争力是对信息的判断而不是收集,所以部分收集信息的工作可以交给精品投行来做。

除此之外,公司内部上会时需要准备的一些材料,精品投行也可以辅助完成(节省投资人很多时间),比如B轮以后整理数据做模型是最基本的协助准备工作,而早期投资阶段则可以帮投资人扫清赛道,了解竞品。

精品投行本质上起到了分走一部分PE工作量的作用,使得PE团队人员工作效率更高。这主要体现在:渠道方面以及初期项目过滤的工作。如果说PE过去要从渠道建设、初期筛选,到最终判断、投后管理等参与全程工作的话,精品投行的存在可以在前面两个节点上提供非常大的帮助。

因为,渠道工作和初期筛选本身是比较流程化的事情,PE机构高工资资深人士去做非常不经济。反过来看,这导致PE机构因为人员成本高,往往很难承受大规模的团队建设成本,渠道能力总是不够。

但这方面精品投行可以做到,并具有规模经济性。这样一来,精品投行可以用体系化的标准流程,配合工作年限和成本无需太高的工作人员,来完成项目渠道获取、初期筛选的工作。PE内部的资深人士,更多可以从事最终判断和投行管理这些价值更高的工作,从而实现PE投资业务链条中的成本替代,这样的生态模式才是较为合理的。

机构通过线下活动也能获取大量早期项目,这是现实中的趋势的演化。现在做得不错的精品投行,流程都走得非常漂亮。这是什么意思呢?也就是说,并购交易中所涉及的尽职调查等工作,有相应的财务、法务团队帮助机构了解交易对手,避免交易风险。

具体到新三板市场,挂牌公司的行业特点决定了研究人员不能走A股的思路,在一个尚未成熟的海量机会的市场中,精品投行要有自己的投资逻辑和赛道研究,给小型PE机构提供引导。要让机构信任你,而不是让机构觉得你纯粹是想撮合一笔交易。要有一定的第三方视角,因为精品投行自身具备行业的前瞻性 。

而单从对行业的认知层面来看,当然这属于个人意见,好的精品投行见过的细分领域项目绝对大过任何一个一流机构的分析师。所以,能够很系统地梳理出产业链谱图以及各模式的优劣势所在,这也是投资人关心的。

除了单独的投资项目,投资人还能从中获取相对的增值服务。这点是其他机构没办法、也没有精力和能力做的,这同样是一个精品投行的真正的核心竞争力所在。